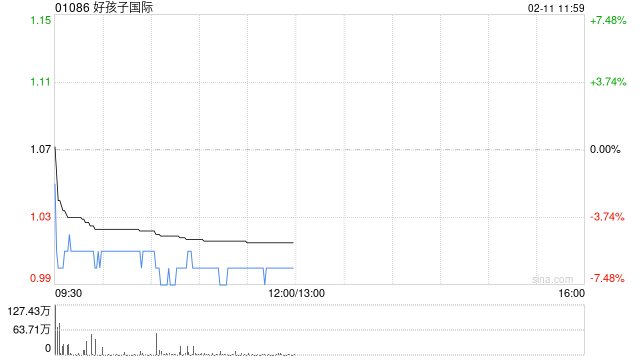

中金:维持好孩子国际“中性”评级 目标价上调70%至1.32港元

- 文学

- 2025-02-11 12:05:05

- 9

中金发布研究报告称,考虑到好孩子国际(01086)多品牌组合持续增长,上调公司2024/2025年盈利预测37%/26%至3.6/4.0亿港元,并引入2026年盈利预测4.5亿港元。维持“中性”评级,考虑到公司业绩释放带动估值中枢提升,上调目标价70%至1.32港元。

公司发布2024年盈利预喜公告:预期本集团录得3.25-3.75亿港元纯利,同比增长55.9%-79.9%。若按纯利中枢值3.50亿港币计算,2024年纯利同比增长67.9%,对应2H24纯利1.63亿港币,同比-8.9%。2024年业绩预告符合市场预期。

中金主要观点如下:

该行预计公司2024年收入同比增长低双位数。

其中,该行估计Cybex品牌延续强劲增长态势,主要得益于全球市场的扩张;Evenflo品牌实现温和增长;蓝筹业务增速较高,主要因去库存结束,订单显著反弹;gb品牌仍在转型和规模调整期,收入有所下滑。

有利的品牌组合提升毛利率,盈利能力显著改善。

该行预计2024年公司毛利率有所提升,主要得益于规模效应以及高毛利率的品牌收入占比提升,但部分被2H24全球海运成本上升及不利的汇率波动所抵消。其他收入及收益方面,2024年出售物业、厂房及设备以及使用权资产的收益有所减少。费用方面,该行预计收入规模提升使得费用率同比下降,同时财务费用率受益于借款余额和利率下降而同比下降。总体而言,按纯利中枢3.50亿港币计算,2024年公司净利率同比+1.4ppt至4.0%。

多品牌组合持续发展,利润率仍有提升空间。

展望2025年,该行预计Cybex有望继续扩大全球市场份额,Evenflo品牌将推出创新产品组合,gb品牌仍在调整中,蓝筹业务有望保持稳健。该行认为有利的品牌组合有望持续提升公司整体利润率,同时考虑到公司债务减少及海外降息等带来的经营杠杆,该行预计利润率仍有提升空间,有望带来业绩弹性。

风险

战略品牌发展不及预期,海运费上涨风险,汇率波动风险。

有话要说...